-

-

- 메일 공유

-

https://stories.amorepacific.com/%ec%97%b0%ea%b8%88%ec%9d%84-%eb%82%a9%ec%9e%85%ed%96%88%eb%8a%94%eb%8d%b0-%ec%99%9c-%ec%84%b8%ea%b8%88%ec%9d%84-%eb%8f%8c%eb%a0%a4%ec%a4%98%ec%9a%94

연금을 납입했는데 왜 세금을 돌려줘요?

직장인 연금 설명서 #4

글

John (가명)

우리는 모두 언젠가 은퇴를 하지만, 연금은 먼 얘기처럼 들립니다. <직장인 연금 설명서> 칼럼을 통해 직장인이라면 알아야 할 ‘연금’ 관련 내용을 핵심만 쉽게 정리해 보겠습니다.

#INTRO

어느덧 네 번째 칼럼이네요. 지난 화에서는 퇴직연금에 대해 알아봤다면, 이제 개인연금 차례입니다. 두 달에 한 번씩 업로드되다 보니, 기억이 희미한 분들도 있을 것 같아 잠시 이전 내용을 되짚어 보겠습니다. 노인 빈곤 문제를 다루며 노후 준비 방법 3단계를 정리했고, 국민연금 → 퇴직연금 → 개인연금 순서로 이어 가고 있습니다.

얼마 전, 우연히 제 칼럼이 많은 도움이 되었다는 이야기를 들었습니다. 누군가에게 도움이 된다는 건 큰 동기부여가 되는 것 같아요. 이번 칼럼에도 유용한 정보를 듬뿍 담아 보겠습니다.

1 개인연금 종류

개인연금은 크게 ‘세제 적격 연금’과 ‘세제 비적격 연금’으로 나뉩니다. 이름이 좀 어렵긴 한데 세액공제를 해주냐 안 해주냐로 구분하면 됩니다. 세제 적격 연금은 세액공제 혜택을 주는 연금이며, 여기에는 연금저축과 IRP가 포함됩니다. 세제 비적격 연금은 세액공제 혜택은 없지만, 연금을 수령할 때 비과세 혜택이 있다는 장점이 있죠. 연금보험이 여기에 해당돼요.

세제 적격 연금(연금저축, IRP)은 증권사, 은행, 보험사에서 가입할 수 있지만, 세제 비적격 연금(연금보험)은 보험사에서만 가입할 수 있습니다. 그리고 연금저축도 금융기관에 따라 연금저축보험(보험사), 연금저축펀드(증권사), 연금저축신탁(은행, 2018년 이후 판매 중지)으로 나뉩니다. 납입 방식이나 연금수령 기간 등에서 조금씩 차이가 나지만 ‘연금 수령’과 ‘세제 혜택’ 측면에서는 모두 동일합니다.

출처: 전국투자자교육협의회

2 연금저축펀드에 가입해야 하는 이유

개인연금에는 이처럼 여러 종류가 있지만, 저는 그중에서도 연금저축펀드(+IRP)를 추천해 드립니다. 그 이유는 아래와 같습니다.

1) 연금보험과 연금저축보험의 한계

연금보험과 연금저축보험은 ‘보험’ 상품이기 때문에 치명적인 단점이 있습니다. 우선 매달 납입하는 금액에서 5-10% 정도의 사업비가 차감되는데요. 이 사업비 때문에 7년 이상 납입하고도 원금이 안 되는 경우가 많습니다. 애초에 적립금이 늘어나기가 어려운 구조인 거죠. 그리고 보험사 상품은 ‘공시이율’이라는 게 적용되는데, 은행 이자보다 약간 높은 수준이라 수익률이 낮습니다. 연금보험 중 변액연금은 직접 투자를 할 수 있긴 하지만, 사업비가 있어서 투자를 한다면 증권사가 더 유리합니다.

이미 연금저축보험에 가입 중이라면?

이미 해당 보험 상품에 가입한 상태라고 해도 계좌를 해지해서는 안 됩니다. 중도 해지 시 지금까지 받은 세제 혜택을 모두 반납해야 하기 때문이죠. ‘연금저축계좌 이전 제도’를 활용하면 계좌를 해지하지 않고도 증권사 연금저축펀드로 이전할 수 있습니다.

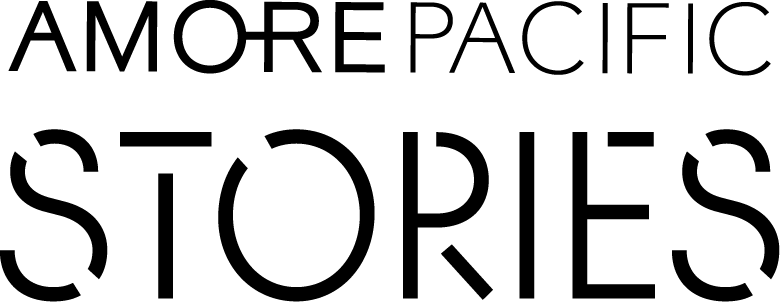

2) 물가 상승률을 이겨야 한다

물가 상승률은 노후의 적입니다. 매년 2-3%씩 오르는 물가로 인해 우리 돈의 가치가 줄어들기 때문이죠. 그래서 물가 상승률을 이길 수 있는 자산에 투자해야 합니다.

연금저축펀드는 펀드 상품에 직접 투자할 수 있기 때문에 운용 성과에 따라 물가 상승률을 상회하는 수익을 거둘 수 있습니다. 물론 위험자산에 투자하면 단기적인 손실을 볼 가능성이 있지만, 단순히 원금 보장이 된다고 해서 예적금이나 보험에 가입하는 것이 오히려 더 위험할 수 있습니다. 금리가 물가상승률을 따라가지 못해 실질적인 자산 증식이 어렵기 때문이죠. 그래서 우리는 연금저축펀드로 투자하여 물가 상승률을 상회하는 수익을 내야 합니다.

출처: 중앙일보

3) 세제 혜택

정부는 국민들의 노후 준비를 지원하기 위해 개인연금 납입 시 다양한 세제 혜택을 지원합니다. 국민연금만으로는 충분한 노후 대비가 불가능하다고 판단하고 개인이 추가로 준비하도록 유도하는 것이죠. 우선 연금저축펀드에 연간 600만원까지 납입하면 16.5%의 세액공제 혜택을 받을 수 있습니다(총 급여액 5,500만원 초과 시 13.2%). 다만 이러한 세제 혜택을 그냥 주는 건 아니고, 연금 수령 시 저율의 연금소득세(5.5%-3.3%)가 부과되어 혜택을 받을 때와 납부할 때를 잘 고려해야 합니다.

세액공제 못지않은 세제 혜택이 바로 과세 이연입니다. 여기서 이연은 ‘미루다’라는 뜻인데, 연금저축펀드에서 발생한 수익에 대해서는 당장 세금을 내지 않아도 되고 연금 수령 전까지 과세를 미룰 수 있습니다. 일반 계좌였다면 15.4%의 세금이 즉시 원천징수되었겠지만, 연금저축펀드에서는 세금을 떼어가지 않고 나중에 연금 수령 시 저율의 연금소득세만 내면 되죠. 더 많은 금액으로 오랫동안 굴릴 수 있으니 연금 자산 증식에 유리합니다.

4) 장기 투자 효과 극대화

연금저축펀드는 장기투자의 장점을 최대한으로 활용할 수 있는 계좌입니다. 연금저축펀드에서 투자하는 펀드 상품들도 결국 위험자산이기 때문에 단기적인 손실을 감수해야 합니다. 하지만 장기적으로 투자하면 손실 확률은 낮아지고, 수익 가능성은 커집니다. 미국을 대표하는 시장 지수 S&P500(SPY)과 나스닥100(QQQ) ETF도 최근 20년간 수많은 부침이 있었지만, 장기적으로는 우상향하며 연평균 10% 이상의 수익률을 기록한 바 있죠.

출처: 중앙일보

연금 계좌는 내가 원치 않아도 55세까지 보유해야 합니다. 중도 해지 시 그 동안 받은 세제 혜택을 토해 내야 하기 때문이죠. 이러한 연금 계좌의 ‘반강제적인 장기 보유’가 ‘투자’와 만나 시너지를 내면 장기 투자 효과를 극대화할 수 있습니다.

3 연금저축과 IRP

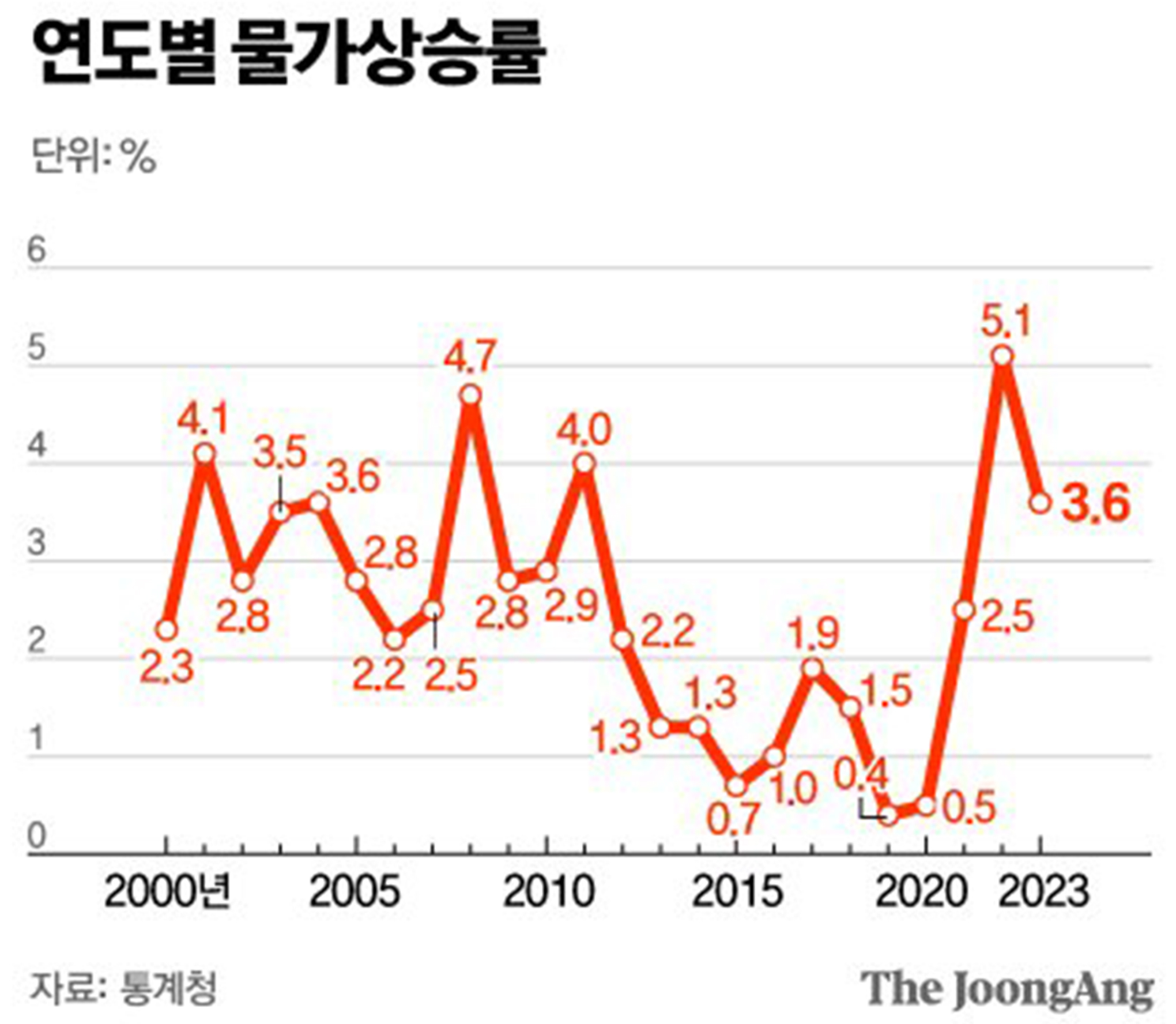

개인형 퇴직연금 IRP(Individual Retirement Pension)는 개인이 퇴직금을 굴리고 절세 혜택도 받을 수 있는 계좌입니다. 간혹 이름 때문에 IRP를 퇴직금 계좌로만 생각하는 경우가 있는데요. 퇴직 시 퇴직금을 수령하는 계좌일 뿐만 아니라, 개인이 따로 납입하여 노후를 준비할 수 있는 계좌이기도 합니다.

연금저축펀드와 IRP는 매우 유사한 상품입니다. 두 계좌 모두 노후 대비용으로 세제 혜택을 받을 수 있고, 다양한 투자 상품을 운용할 수 있기 때문이죠. 다만 몇 가지 차이점이 존재합니다.

출처: (좌)직접 작성 / (우)미래에셋증권

우선 연금저축펀드는 대한민국 국민이면 누구나 가입할 수 있는 반면, IRP는 소득이 있는 사람만 가입할 수 있습니다. 그리고 세액공제 한도는 연금저축펀드가 연 600만 원, IRP는 연 900만 원으로 IRP의 한도가 더 높습니다.

그리고 연금저축펀드는 중도인출이 상대적으로 자유로운 반면, IRP는 예외 조건 충족 시에만 가능하기 때문에 인출이 굉장히 어렵습니다. 또한 IRP에는 안전자산 30% 룰이라는 게 있어서 적립금의 최소 30%는 반드시 안전자산으로 보유해야 한다는 제약이 있습니다. 반면 연금저축펀드는 제한이 없죠.

종합해 보면, 중도인출이 상대적으로 자유롭고, 자산 선택에도 제약이 없는 연금저축펀드가 더 유리할 수 있습니다. 따라서 ① 연금저축펀드에 연간 세액공제 한도인 600만 원을 먼저 채우고, ② 추가 여력이 있다면 IRP에 300만원을 더 납입하여 세액공제를 최대로 받는 전략이 가장 합리적입니다.

4 ISA 활용

ISA(Individual Savings Account)는 연금 계좌는 아닙니다. 하지만 연금과 밀접한 관계가 있어 간략히 소개해 드릴게요. ISA는 다양한 금융 상품을 한 계좌에서 운용할 수 있는 종합 자산관리 계좌입니다. 예금, 적금, 주식, 펀드, ETF, 리츠 등 다양한 상품을 ISA 계좌에서 한꺼번에 투자하면서 세제 혜택도 받을 수 있죠. ISA의 의무 가입 기간은 3년인데요. 만약 이 기간을 채우면 연금 계좌로 이전할 수 있고, 추가적인 혜택도 받을 수 있습니다.

출처: DALL-E 생성 이미지

1) 연금 추가 납입 가능

연금 계좌(연금저축펀드+IRP)에는 연간 최대 1,800만 원까지만 납입할 수 있는데, ISA 만기 자금을 연금 계좌로 이전한다면 이 한도를 초과할 수 있습니다.

2) 추가 세액공제

ISA 만기 자금을 연금 계좌로 이전할 경우, 이전 금액의 10%는 최대 300만원까지 추가 세액공제 혜택을 받을 수 있습니다. ISA를 활용하여 연금 계좌의 규모를 키울 수 있다는 뜻이죠.

5 주의사항 & TIP

1) 중도 해지 시 페널티를 주의하세요

연금저축펀드와 IRP를 55세 이전에 중도 해지할 경우 16.5%의 기타소득세가 과세됩니다. 즉, 단순히 세액공제를 받기 위해 가입했다가 급전이 필요할 때 해지하게 되면 손해를 볼 수 있습니다. 따라서 반드시 연금으로 수령할 금액만 납입하는 것이 중요합니다.

2) 개인연금은 연 1,500만원까지 수령해야 세금이 저렴해요

개인연금(연금저축+IRP)은 연간 수령 금액 1,500만원까지만 저율 과세(5.5%-3.3%) 혜택을 받을 수 있습니다. 1,500만원이 넘어가면 종합과세 또는 16.5% 분리과세 중에 선택해야 합니다. 이 기준 금액은 점차 오르는 추세이긴 하지만, 나중에 세금 때문에 곤란한 일이 생기지 않도록 사전에 잘 계산해야 합니다. 결혼을 했다면 부부가 각자 계좌를 운용하는 것도 좋은 방법이 될 수 있죠.

3) IRP 계좌는 2개로 나눠서 운영하세요

IRP 계좌는 퇴직금 수령용 계좌와 개인 납입용 계좌를 따로 만들어 두는 것이 좋습니다. 만약 개인이 납입해 오던 IRP 계좌에 퇴직금도 수령한다면, 퇴직금을 일시에 인출하고 싶을 때 계좌를 해지해야 합니다. 그렇게 되면 그동안 받은 개인 납입분의 세액공제 금액을 모두 반환해야 하며, 운용 수익에 대해서도 16.5%의 기타소득세가 부과되죠. 이를 방지하려면 두 개의 IRP 계좌로 운영하면 됩니다. 퇴직금을 인출해도 개인 IRP는 유지할 수 있기 때문이죠.

4) 투자 상품이 싫다면

연금저축펀드는 투자 상품을 직접 운용해야 하기 때문에 변동성을 감수해야 하고, 손실이 발생할 수도 있습니다. 원금 손실 위험이 있는 상품은 정말 싫은 사람도 있을 수 있죠. 이 경우에는 IRP 계좌에서 예금 상품을 가입하면 됩니다. 원금 보장도 되고, 세액공제를 받으며 이자소득세도 당장 떼어가지 않죠. 당연히 수익률은 낮겠지만, 안전하면서 수익률이 높은 상품은 이 세상에 없습니다.

#OUTRO

이상으로 개인연금에 대해 살펴봤습니다. 칼럼을 다 써 놓고 보니 “여러분 연금저축펀드 이래서 좋고 저래서 좋아요. 아무튼 그냥 좋아요” 느낌의 글이 된 것 같기도 합니다. 물론 연금저축펀드가 현시점에서 개인 노후 준비에 가장 좋은 상품인 것은 맞습니다. 하지만 더 중요한 건 조금이라도 젊을 때 노후 준비를 시작하는 게 아닐까 생각합니다. 어떤 방식으로든 시작만 한다면 스스로 공부하면서 자신만의 원칙이 생기고 투자에 대한 확신이 생기기 때문이죠. 만약 어디서부터 어떻게 시작해야 할 지 모르겠다면 김성일 작가의 “마법의 연금 굴리기”라는 책이 도움이 되실 것 같습니다. 그럼 마지막 5화에서는 개인연금 운용 전략에 관한 칼럼으로 찾아오겠습니다.

참고자료

전국투자자교육협의회(https://www.kcie.or.kr/)

마법의 연금 굴리기 – 김성일(2023.10.11)

연금이야기2 – 차경수(2023.07.01)

※ 투자에 대한 부분은 칼럼니스트 개인의 의견으로, 각자의 상황에 맞춰 신중한 검토를 요합니다.

-

좋아해

49 -

추천해

37 -

칭찬해

36 -

응원해

32 -

후속기사 강추

37